国税庁が発表した「令和3年度 民間給与実態統計調査」によると、年収1,500万円以上の方は、全労働者の1.4%程度です。この数値だけみると、年収1,500万円の方は、選ばれた勝ち組のように見えるかもしれません。

では、年収1,500万円の手取りや税金はいくらくらいなのでしょうか?

今回は、年収1,500万円の方の手取りや生活レベル、節税生活などを解説します。

また、年収1,500万円を目指せる職業も紹介するので、収入アップを目指したい方は、ぜひ参考にしてください。

\初心者でも簡単に不労所得/

- 初期費用10万円から(※フルローンを組んだ場合に初期費用として1件あたりに発生します)簡単に不動産投資を開始できる

- 物件選び、管理、リフォーム、売却まで不動産取引の全過程を任せられる

- 【年収500万円以上の方必見】条件を満たせば、PayPayポイントが貰える(5万円分!!)(※)

※金融機関の審査により、弊社サービスをご利用いただけない場合もあります。

\ 初回無料WEB面談参加でPayPayポイント50,000円分貰える(※) /

※ ※PayPayポイントはPayPayギフトカードで付与されます。出金と譲渡はできません、PayPay/PayPayカード公式ストアでも利用可能です。

※上限・条件あり。プレゼント適用条件はRENOSY公式サイトでご確認ください。

年収1500万の人の手取りはいくら?勝ち組?

はじめに、年収1,500万円の方の手取りがいくらくらいか解説します。

ここでは、年収1,500万円の方にかかる税金の種類や割合なども解説します。

年収1500万円の手取りはボーナスあり、無しで違う

一口に、年収1,500万円といっても月々の手取りは異なります。

年収1,500万円の税率は、33%です。

つまり、手取りは約1,024万円程度と考えましょう。

ボーナスなしで年収1,500万円の場合、1,024万円を12ヶ月で割った約85万円が月収です。

一方、ボーナスがある場合は1,024万円からボーナスの額を引いた数を12で割ります。

なお、ボーナスの額は原則として基本給ですが、勤続年数や勤務成績などによっても変化します。

ですから、ボーナスありで1,500万円の年収のほうが月収の手取りは低くなるでしょう。

家族構成によっても手取りは異なる

年収1,500万円の方が払う税金額は、家族構成によっても異なります。

最も税金が高くなるのは、独身と配偶者と二人暮らしの場合です。

配偶者控除は、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は受けられません。

子どもがいる場合や、親や兄弟を扶養している場合は扶養控除を受けられるので手取りが高くなります。

そのため、独身だった頃に比べて結婚して子どもができたり親を扶養にいれたりしたら手取りが増えたといったケースもあるでしょう。

ただし、扶養家族が増えればそれだけ出費も増えます。

特に、子どもは教育費がかかるので「手取りは増えたが、独身の頃より生活は大変になった」と感じる方もいるでしょう。

40歳を超えると介護保険料を支払う

40歳を超えると介護保険料を支払わなければなりません。

介護保険料は、(標準報酬月額+標準賞与額)×介護保険料率で計算できます。

なお、会社員の場合は会社と折半するのでさらに二分の一をかけるといいでしょう。

所得税をはじめとする各種税金に比べれば、少ないかもしれません。

それでも、手取りが減ることには変わりありません。

年収1500万の人の生活レベルはどんな暮らしになる?

ここでは、年収1,500万円の生活レベルについて解説します。

国税庁の発表によると、給与所得者の1人当たりの平均給与は461万円だそうです。

年収1,500万円は平均給与の3倍以上です。

かなり贅沢な暮らしができるイメージがありますが、実際はどうでしょうか?

年収1500万円の生活レベルは既婚・未婚・子どもの有無で大きく変わる

年収1,500万円の場合、月々の手取りは約65万円~85万円です。

これだけ見ると、かなりの高収入です。

しかし、収入が多くても支出も同様ならば、余裕がある暮らしはできません。

したがって、既婚・未婚・子どもの有無によっても大きく暮らしぶりは変わるといっていいでしょう。

また、既婚でも、親や兄弟を扶養している場合は暮らしのレベルは変わってきます。

最も余裕がある生活ができるのは未婚で実家暮らしの場合

年収1,500万円で最も余裕ある生活ができるのは、未婚で実家暮らしの場合です。

実家暮らしならば、家賃がかかりません。

光熱費や食費も家族で暮らしている分、一人暮らしよりも負担が少なくて済むでしょう。

実家に、光熱費と食費、雑費として10万円入れたとしても、手取りが65万ならば55万円、85万円ならば75万円も残ります。

娯楽費・通信費・被服費・生命保険などに20万円~30万円使っても、25万~45万円は貯蓄可能です。

余裕ある暮らしをしながら、将来に備えてしっかり貯金もできるでしょう。

既婚でも子どもがいなければまずまず余裕がある暮らしができる

既婚で配偶者が専業主婦(夫)の場合でも、ゆとりある暮らしが可能です。

手取り65万~85万ならば、手取りの3割である21万~28万円まで家賃に使えます。

20万円以上家賃に使えるならば、東京23区内でも駅近など便利な物件を借りられるでしょう。

東京や大阪といった都市部でも郊外や地方都市ならば、15万円も出せばファミリー向け物件が借りられます。

家賃20万円の家を借りた場合、生活費は45万~65万円です。

毎月15万円貯金したとしても、食費・雑費・娯楽費・通信費・被服費・医療費に月30万~50万円は使えます。

年に1~2度は海外旅行に行くなども可能です。

多少お金がかかる趣味も問題なく行なえ、維持費がかかる車も持てるでしょう。

もし、配偶者が働いている場合は、さらに余裕のある暮らしができるはずです。

子どもは人数と年齢次第で暮らしぶりは変わってくる

子どもがいる場合、人数と年齢次第で暮らしぶりは変わってくるでしょう。

例えば、子どもがまだ小学校入学前ならば夫婦2人暮らしとそれほど出費は変わりません。

習い事を複数しても、月謝にかかるお金は月に1~2万程度です。

ただし、子どもが小学校から私立に行く場合は教育費が跳ね上がります。

私立小学校の学費は1年間で約160万円、私立中学校の学費は1年間で約140万円です。

このほか、入学金や修学旅行費用、制服の代金などがかかるので、私立小学校は6年間で約960万円、中学校で約430万円程度かかります。

学校だけで、約1,400万円程度が必要な計算です。

子どもが2人以上いて、全員小学校から私立となれば年収1,500万円とはいえ節約を意識しなければなりません。

また、高校は地域によっては私立高校を含めて学費が無償になりますが、年収1,500万円だと無償化の対象から外れる地域が大部分です。

なお、高校まで公立に通った場合でも、大学は私立へ進んで1人暮らしをした場合、学費や生活費で4年で1,000万円近いお金が必要になります。

医学部や薬学部だと、6年間の学費だけで1,000万円~2,000万円の学費がかかります。

つまり、子どもの進路によって暮らしぶりが変わってくるといっていいでしょう。

子どもを早くから私立に通わせて将来は医歯薬理工系に進ませたい場合は、計画的に貯蓄をしたり投資をしたりして資産を増やすことが重要です。

年収1500万円で購入できる家の相場は?

年収1,500万円で家を購入したい場合、組める住宅ローンの目安は5,300万円程度です。

ローン借入額は年収の7倍程度、返済比率は手取り額の20〜25%が無理なく返済できる額と言われています。

頭金を1,000万~2,000万円貯めていれば、6,000万~7,000万の物件も購入できるでしょう。

この価格の物件は、東京の近郊にたくさんあります。

大阪ならば、梅田や難波といった繁華街近くでも良い物件が見つかるでしょう。

地方都市ならば、利便性の良い場所に大きな家が建てられる可能性もあります。

5,300万円のローンを35年で組んだ場合、月々の支払いは15万円ほどとなるでしょう。

家族が4人以上ならば、家を借りるより購入したほうが月々の居住費を抑えられる可能性があります。

実家を相続するなどという場合は、1,000万~2,000万円かければ間取りの変更を含む大幅なリノベーションが可能です。

年収1,500万円ならば、それほど経済的な負担もなく支払えるでしょう。

年収1500万で幸せになれる?

年収1,500万円あれば、単身者でも既婚者でもかなり余裕ある暮らしができます。

貯蓄をしっかりしていれば、子どもが複数いても高等教育を受けさせられるでしょう。

「お金がないから、いろいろなことを我慢しなければならない。希望する進学先にも行けない」といったことには、まずならないでしょう。

そのような意味では、幸せになれるといえます。

しかし、だからといって計画性もなくお金を使いたい放題つかっても大丈夫、とはなりません。

単身者の場合は結婚後に備えて、結婚した後は子どもができたときに備えて貯蓄をしておくことが大切です。

家計に余裕がある単身者、もしくは子どもがいないときに多めに貯金をしておけば、多少まとまったお金が必要になっても問題なく対処できるでしょう。

年収1500万を超えたら税金はどのくらいになる?

ここでは、年収1,500万円を超えた場合にかかる税金について解説します。

年収が高いほど税金が高くなるイメージがありますが、実際にはどうなのでしょうか?

年収1,500万円の方が適用される控除についても解説するので参考にしてください。

年収1500万円の方が支払う税金の内訳

会社員で年収1,500万円の方が払う税金のうち、給与から天引きされているのは所得税と住民税です。

税金以外に天引きされている費用は、社会保険料・雇用保険料・厚生年金・介護保険・雇用保険などの保険料です。

税金も保険料も収入が多いほど金額も上がり、年収1,500万円台の場合は全収入のおおよそ32~33%となります。

おおよその計算ですが、税金と保険料にかかる費用は毎年500万円前後と考えましょう。

また、住宅を持っている場合、都市計画税と固定資産税がかかります。

都市計画税と固定資産税は土地と建物の固定資産税評価額×1.4~1.6%前後です。

例えば、土地評価額が1千万円の土地の場合は、14万円となります。

一戸建ての場合は土地と建物に別々に固定資産税がかかり、マンションも同様ですが一戸建てより若干安めです。

なお、建物は経年によって資産価値が下がるので、建物の固定資産税は年々下がっていきます。

つまり、年収1,500万円の方が支払う税金と保険料は年間500万円程度、持ち家の方はそれに加えて固定資産税が数十万円かかると考えておくといいでしょう。

年収1500万円の方が利用できる控除できない控除

税金には、各種控除があります。

年収1,500万円の方が利用できる控除は以下のとおりです。

- 住宅ローン控除

- 給与所得控除

- 扶養控除

一方、配偶者控除は年収1,000万円以上の方は適用の対象外です。

また、子どもがいる場合、児童手当や児童扶養手当も年収1,500万円では支給されません。

前述したように、高校の無償化も対象外となる地域が多いでしょう。

これが、年収1,000万円以上の場合、子どもがいると生活費が苦しくなる理由とされています。

年収1500万はすごい?勝ち組?割合を調査

年収1,500万円の割合は、労働者の1.4%程度と言われています。

では、内訳はどうなっているのでしょうか?

ここでは、年収1,500万円の方の割合を紹介します。

30代の年収1500万の割合

20代~30代で年収1,500万円を稼いでいる方の割合はわずか0.6%で、200人に約1人の計算です。

20代はもちろんのこと、30代でも年収1,500万円に達するのは並大抵ではありません。

本人の実力はもちろんのこと、相当な努力を重ねた結果といえるでしょう。

40代の年収1500万の割合

40代で年収1,500万円の割合は、1.9%程度です。

20代~30代に比べればまだ多いですが、それでも100人に1~2人くらいの割合といっていいでしょう。

この年代になると、会社の経営者になるケースも増えてきます。

また、会社員だった方が独立して会社を起こすケースもあります。

女性の年収1500万の割合

女性で年収1,500万円を超える方の割合は、わずか0.4%です。

300人に1人くらいの割合なので、20代~30代の男性よりかなり少なめです。

近年は、男女関係なく社会で活躍する方が増えていますが、その一方で出産や子育てで仕事をセーブせざるをえず、20代~30代でキャリアを中断する事例も珍しくありません。

したがって、女性で年収1,500万円を超えている方は、とても高い能力を持っているだけでなく、出産や子育てのサポートを十分に受けられたといったケースも多いでしょう。

年収1500万を稼ぐには?目指せる職業を紹介

では、年収1,500万円を稼ぐにはどのような職業につけばいいのでしょうか?

ここでは、年収1,500万円を稼げる可能性の高い職業の一例を紹介します。

医師

医師の平均年収は約1,387万円です。

年収中央値は約1,403万円ですから、頑張り次第で年収1,500万円を超えることは十分に可能でしょう。

年収が高い診療科としては、美容外科・血管外科・整形外科などが挙げられます。また、麻酔科医のように特定の病院に勤めず、フリーになれる診療科もあります。

年収1,500万円を目指すには、最も適した職業と言えるでしょう。努力次第では年収2,000万円を超えるのも夢ではありません。

ただし、医師は人の命を預かるとても責任の重い仕事です。診療科によっては休みも十分に取れないところもあるでしょう。

弁護士・公認会計士などの士業

弁護士や公認会計士など、いわゆる「士業」と呼ばれる職業も年収が高めです。

公認会計士の場合は、BIG4と呼ばれる大手会計監査法人のほか、外資系のコンサルタント会社などに就職すると、30代でも年収1,500万円を超えるケースもあります。

一方、弁護士は所属している弁護士事務所によって収入が変わります。弁護士ならば無条件で高収入を得られる、というわけではありません。

弁護士も公認会計士も難関資格として知られています。何年も挑戦し続けている方も珍しくありません。しかし、年収を考えると挑戦する価値は十分にあるでしょう。

パイロット

JALやANAをはじめとして、有名な航空会社のパイロットは年収1,500万円を超えます。

2022年の平均年収は1,601万円でした。

多くの子どもの憧れにもなっている職業ですが、一度のフライトで500人を超える人命を預かる非常に責任の重い仕事でもあります。

そのため、50代でジャンボジェットなど大きな飛行機を操縦する業務から離れるケースも多く、長く働ける仕事、とはいえないでしょう。

年収1500万の人におすすめの節税対策

年収1,500万円だと、30%以上税金を取られてしまいます。なんとか節税したいと考える方もいるでしょう。

ここでは、年収1,500万円以上の方が手軽にできる節税対策を紹介します。

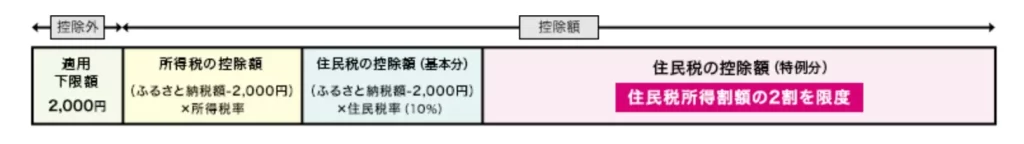

ふるさと納税

ふるさと納税とは、生まれた故郷や応援したい自治体に自由に寄付ができる制度です。寄付金のうち2,000円を超える分は所得税の還付、住民税の控除を受けられ、さらに返礼品ももらえます。

返礼品は肉や魚といった地域の特産品から、旅行券や生活雑貨など幅広く、欲しいものがある方に取っては大きな魅力です。

収入が多いほど控除額も増えるので、年収1,500万円以上の方はぜひ利用してみましょう。食費などの節約にもなるうえ、返礼品によってはお得に旅行などもできる可能性があります。

不動産投資

不動産投資は、赤字になっても損益通算を行なうことで給与所得から赤字分の控除ができます。

例えば、給与所得1,500万円の方が不動産投資を行なって500万円の赤字を出した場合、給与所得の1,500万円から500万円を差し引いた額で所得税が計算されます。

不動産投資の利益は家賃などの収益から必要経費を差し引いて計算するため、大規模な修繕などを行なえば赤字になるケースも珍しくありません。

そのため、年収1,500万円を超える方がする副業として、不動産投資はとてもおすすめです。投資を始めて数年間は赤字でもそれ以後が黒字なら、十分に収益は確保できます。

iDeCo

iDeCo(イデコ)は正式名称を個人型確定拠出年金と言い、確定拠出年金法に基づいて実施されている私的年金制度です。

掛金・運用益・給付受け取りの3つで税制上の優遇措置が講じられているため、民間の個人年金をかけるより節税になる可能性があります。

ただし、iDeCoは企業型確定拠出年金に上限まで加入している場合など、一部加入できない方もいます。

また、会社員の掛け金の上限は最大で月額2.3万円までです。

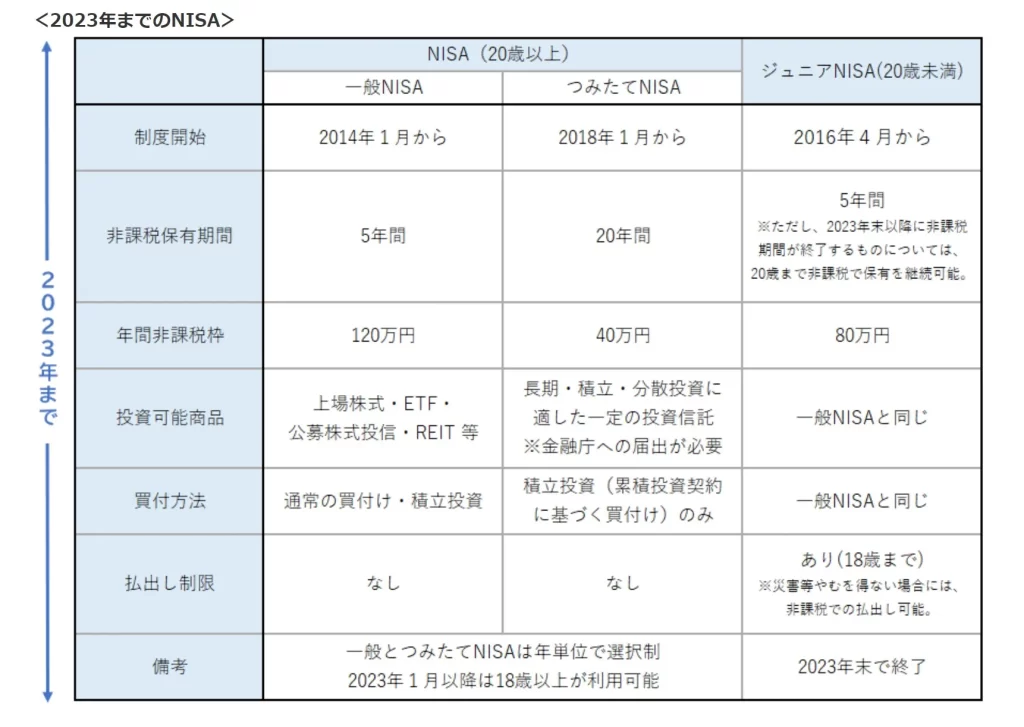

NISA

NISAは、毎年一定金額の範囲内で購入した株式投資など金融商品から得られる利益が非課税となる制度です。

2023年10月は一般NISA、積み立てNISA、ジュニアNISAがありますが、2024年から積立投資枠と成長投資枠に変更されます。

それにともない、非課税期間の制限がなくなり、非課税保有限度額も引き上げられます。

お得に投資をしたい方は、NISA口座を開設してみましょう。

年収1500万の人の手取りに関するよくある質問

年収1500万の人の手取りで一番高い金額はどのくらいですか?

年収1,500万円の手取りで一番高いケースはボーナス無しの年棒制です。

月額約85万円の収入を得られます。

世帯年収と年収の違いを教えてください

世帯年収とは、生計を同じくしている方の年収を足した金額です。

例えば、夫婦共に750万円の収入がある場合は世帯年収1,500万円になります。

一方単に年収といった場合は、個人の収入を指します。

夫婦の場合、どちらかが1,500万円を稼ぎ、もう1人が0円の場合は世帯年収は1,500万円で、年収も1,500万円です。

夫婦共働きで世帯年収1,500万円は税金の額などが微妙に異なります。

また、住宅ローンは世帯年収で組むことが可能です。

年収1500万円の場合は子どもがいた方が手取りが多くなりますか?

はい。子どもがいたほうが控除があるので手取りは多くなります。

親や兄弟を扶養している場合も同じです。

ただし、扶養している人数が多いほど生活費がかかるので、手取りが多少増えても「生活が厳しいな」と感じる機会は増えるかもしれません。

まとめ:年収1500万の人は税金対策が必須

年収1,500万の場合、節税対策をしていないと年収の30%~33%を税金として取られます。

その一方で、特に税金対策を意識しなくても毎月まとまった額の貯金が可能です。

ですから、ある程度貯金ができたら不動産投資やNISA、iDeCoなどを行なって投資と税金対策を同時に行なうのがおすすめです。

また、欲しい返礼品がある場合は、ふるさと納税も積極的に利用してみましょう。

うまく利用すれば、食費や生活雑貨費なども大幅に節約できます。